Especialistas sugieren que antes de acceder a un préstamo, los emprendedores deben evaluar, sobre todo, la tasa de costo efectivo anual (TCEA) porque es la que determina el monto total de la deuda.

Las alitas en salsa barbacoa y los sándwiches crispy chicken que prepara Depatas son una respuesta a la crisis económica generada por la pandemia.

El restaurante donde trabajaba Francesco Trujillo apagó las hornillas, colgó los mandiles y entró en suspensión perfecta de labores por el coronavirus. Por ende, el chef no percibió ingresos algunos meses. Durante ese tiempo de incertidumbre, Trujillo conversó con Luis Castillo, su mejor amigo desde la infancia, y de ahí nació Depatas.

Comenzaron el emprendimiento con capital propio. El buen sabor y la pasión que le dieron al negocio hicieron que este creciera y les permitiera abrazar nuevos sueños. Ellos apuntan a tener un local, una vez que se retiren las restricciones de aforo en los restaurantes. Cuando llegue ese día, aseguran que necesitarán un préstamo para alquilar un espacio y equiparlo.

Sin embargo, no tienen claro con qué entidad deberían trabajar ni si es conveniente pedir un préstamo personal o a nombre de la empresa.

Respecto a cuál entidad le conviene más a un empresario o a un negocio, Eva Céspedes, gerenta del Sistema de Relaciones con el Consumidor de la Asociación de Bancos del Perú (Asbanc), recomienda analizar dos aspectos. El primero, a decir de Céspedes, es evaluar los canales de atención de cada entidad.

“Por ejemplo, se debe revisar si tienen locales cerca de la casa o del negocio, evaluar si los servicios virtuales son buenos, si brindan una buena asesoría al cliente, entre otras cosas”, indica la representante de Asbanc.

El segundo aspecto, para Céspedes, es comparar la tasa de costo efectivo anual (TCEA) que ofrece cada entidad financiera, ya que esta es el mejor indicador para conocer cuánto costará el crédito.

En esa línea, Jorge Carrillo Acosta, experto en finanzas y profesor de Pacífico Business School, indica que algunas personas al momento de comparar ofertas de crédito cometen el error de fijarse en la tasa de interés.

“La tasa es solo un componente, pero existen muchos más componentes en un préstamo como las comisiones y seguros. Lo más importante es fijarse en la TCEA, que es la tasa real del préstamo considerando todos los cargos que te cobra la entidad financiera”, subraya Carrillo.

PRÉSTAMO

De otro lado, Céspedes señala que pueden acceder a un préstamo las personas naturales, las personas jurídicas y las personas naturales con negocio.

“Incluso, puede haber emprendedores que recién empiezan, necesitan un préstamo y aún no tienen una empresa formal. Ellos pueden pedir un préstamo personal. Pero la ventaja de ser una empresa formal es que te ofrecen mejores condiciones y adaptadas a las necesidades de tu negocio”, indica Céspedes.

No obstante, Carrillo menciona que las tasas y la cantidad de crédito que las entidades ofrezcan a una persona o negocio dependerán de la evaluación que estas hagan del historial crediticio del usuario.

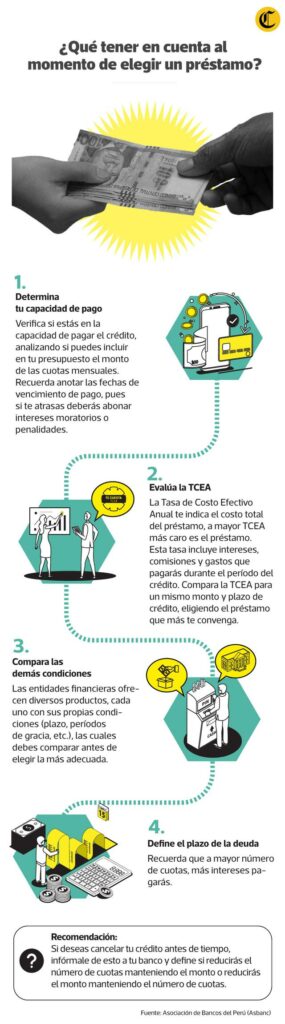

¿Qué tener en cuenta al momento de elegir un préstamo?

CANTIDAD Y TIEMPO

En caso de que el emprendedor, ya sea como persona natural o a través de su empresa, califique para un préstamo mayor de lo que necesita, Walter Eyzaguirre, experto en finanzas, recomienda no aceptarlo y solo pedir lo que se requiera.

“El dinero que se solicite tiene que ser netamente para nuestro negocio. Digo eso porque muchas veces pedimos, por ejemplo, S/3.000 para un emprendimiento y nos gastamos la mitad en cosas no relacionadas a este”, dice Eyzaguirre.

Otra recomendación de Eyzaguirre es procurar que el tiempo por el que se va a pedir el préstamo sea suficiente para vender los productos y cancelarlo. De esa manera, el emprendedor garantiza que va a cumplir los pagos y evitará pagar más intereses por cada mes transcurrido.

En ese sentido, Carrillo recomienda evitar los períodos de gracia si no son necesarios, ya que si bien durante algunos meses no se amortiza la deuda, sí se generan intereses.

“A veces el banco ofrece entre treinta y noventa días de gracia. Pero si tu negocio no lo necesita porque genera suficientes ingresos como para pagar rápido, no lo pidas. En los períodos de gracia se generan intereses porque el banco te está prestando dinero por más tiempo”, explica Carrillo.

FUENTE: ELCOMERCIO.PE